Phân tích kỹ thuật là gì ? Cách sử dụng phân tích kỹ thuật cho nhà đầu tư mới

Phân tích kỹ thuật là gì ?

Phân tích kỹ thuật là những nguyên tắc giao dịch được sử dụng để xác định, đánh giá các cơ hội đầu tư bằng cách phân tích, thống kê các số liệu giao dịch, chẳng hạn như sự chuyển động giá và khối lượng.

Phân tích kỹ thuật hoạt động dựa trên giả định rằng hoạt động giao dịch trong quá khứ và sự thay đổi giá của một chứng khoán có thể là những chỉ báo có giá trị về biến động giá trong tương lai của chứng khoán khi kết hợp với các quy tắc đầu tư hoặc giao dịch phù hợp

Các giả định cơ bản của phân tích kỹ thuật

Có hai phương pháp chính được sử dụng để phân tích chứng khoán và đưa ra quyết định đầu tư: Phân tích cơ bản và Phân tích kỹ thuật. Phân tích cơ bản liên quan đến việc phân tích báo cáo tài chính của công ty để xác định giá trị hợp lý của doanh nghiệp, trong khi phân tích kỹ thuật giả định rằng giá của chứng khoán đã phản ánh tất cả thông tin công khai và thay vào đó tập trung vào phân tích thống kê về biến động giá . Phân tích kỹ thuật cố gắng tìm hiểu tâm lý thị trường đằng sau xu hướng giá bằng cách tìm kiếm các mẫu hình và xu hướng thay vì phân tích các yếu tố cơ bản của chứng khoán.

Có 3 giả định cơ bản đặt nền móng cơ sở cho phân tích kỹ thuật hiện đại:

Giả định 1: Thị trường phản ánh mọi thứ

Các nhà phân tích kỹ thuật tin rằng mọi thứ từ yếu tố cơ bản của một công ty đến các yếu tố thị trường rộng lớn như tâm lý thị trường đều đã được định giá vào cổ phiếu. Quan điểm này phù hợp với giả thuyết thị trường hiệu quả (EMH)

Giả định 2: Giá di chuyển theo xu hướng

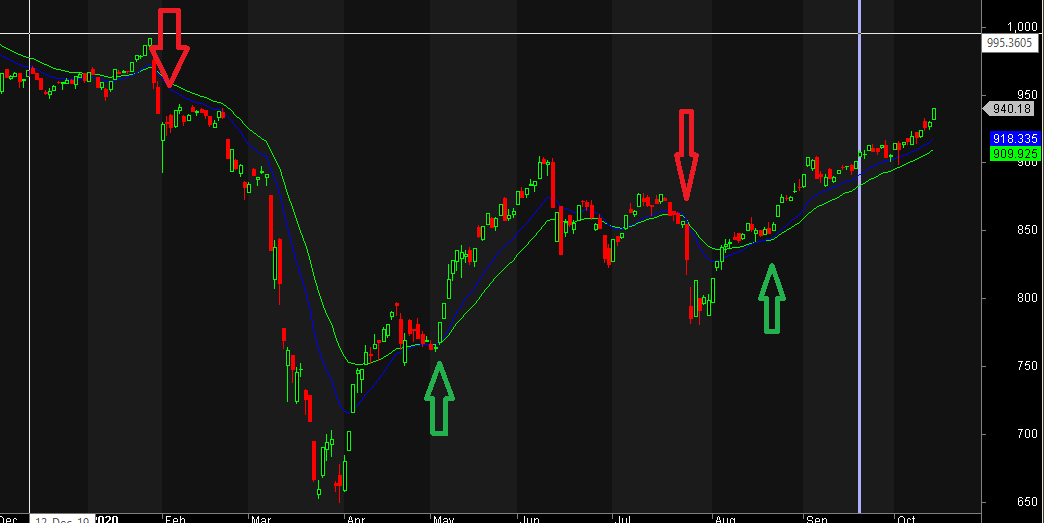

Các nhà phân tích kỹ thuật kỳ vọng rằng giá, ngay cả trong các chuyển động thị trường ngẫu nhiên, sẽ thể hiện xu hướng bất kể khung thời gian được quan sát. Nói cách khác, giá cổ phiếu có nhiều khả năng tiếp tục xu hướng trong quá khứ hơn là biến động thất thường. Hầu hết các chiến lược giao dịch kỹ thuật đều dựa trên giả định này

Giả định 3: Lịch sử có xu hướng lặp lại

Các nhà phân tích kỹ thuật tin rằng lịch sử có xu hướng lặp lại. Bản chất lặp đi lặp lại của các chuyển động giá thường được cho là do tâm lý thị trường, vốn có xu hướng rất dễ đoán dựa trên cảm xúc như sợ hãi hoặc phấn khích. Phân tích kỹ thuật sử dụng các mẫu biểu đồ để phân tích những cảm xúc này và các chuyển động thị trường tiếp theo để hiểu xu hướng. Trong khi nhiều hình thức phân tích kỹ thuật đã được sử dụng trong hơn 100 năm, chúng vẫn được cho là có liên quan vì chúng minh họa các mẫu trong biến động giá thường lặp lại.

Các chỉ báo phân tích kĩ thuật thường sử dụng

Nhìn chung, các nhà phân tích kỹ thuật xem xét các loại chỉ báo rộng sau:

- Đường xu hướng (trend line)

- Các hình mẫu biểu đồ

- Chỉ báo khối lượng và động lượng

- Dao động giá

- Đường trung bình động MA, MACD...

- Mức hỗ trợ và kháng cự

Vì sao Phân tích kỹ thuật được sử dụng rộng rãi

Nhiều nhà đầu tư phân tích cổ phiếu dựa trên các yếu tố cơ bản - chẳng hạn như doanh thu, định giá hoặc xu hướng ngành - nhưng các yếu tố cơ bản không phải lúc nào cũng được phản ánh trong giá thị trường. Phân tích kỹ thuật tìm cách dự đoán biến động giá bằng cách kiểm tra dữ liệu lịch sử, chủ yếu là giá và khối lượng.

Nó giúp các nhà giao dịch và nhà đầu tư điều hướng khoảng cách giữa giá trị cơ bản và giá thị trường bằng cách tận dụng các kỹ thuật như phân tích thống kê và kinh tế học hành vi . Phân tích kỹ thuật giúp hướng dẫn các nhà giao dịch đi đến những khả năng có thể xảy ra nhất với dữ liệu thông tin trong quá khứ. Hầu hết các nhà đầu tư sử dụng cả phân tích kỹ thuật và cơ bản để đưa ra quyết định.

Cách sử dụng phân tích kỹ thuật cho nhà đầu tư mới

Nhìn chung, có hai cách khác nhau để tiếp cận phân tích kỹ thuật: cách tiếp cận Top-Down và cách tiếp cận từ Bottom-up . Thông thường, các nhà giao dịch ngắn hạn sẽ thực hiện cách tiếp cận Top-Down và các nhà đầu tư dài hạn sẽ thực hiện cách tiếp cận từ Bottom-up.

Top-Down

Top-Down- Cách tiếp cận từ trên xuống là một phân tích kinh tế vĩ mô xem xét nền kinh tế tổng thể trước khi tập trung vào các chứng khoán riêng lẻ. Trước tiên, một nhà giao dịch sẽ tập trung vào các nền kinh tế, sau đó là các lĩnh vực và sau đó là các công ty trong trường hợp cổ phiếu. Các nhà giao dịch sử dụng phương pháp này tập trung vào lợi nhuận ngắn hạn thay vì định giá dài hạn. Ví dụ: một nhà giao dịch có thể quan tâm đến các cổ phiếu bứt phá khỏi đường trung bình động 50 ngày của họ như một cơ hội mua.

Bottom-up

Bottom-up - Cách phân tích từ dưới lên: tập trung vào các cổ phiếu riêng lẻ thay vì quan điểm kinh tế vĩ mô. Nó liên quan đến việc phân tích một cổ phiếu có vẻ có sự thu hút về cơ bản đối với các điểm vào và ra tiềm năng. Ví dụ: một nhà đầu tư có thể tìm thấy một cổ phiếu được định giá thấp trong xu hướng giảm và sử dụng phân tích kỹ thuật để xác định một điểm vào cụ thể khi cổ phiếu có thể chạm đáy. Họ tìm kiếm giá trị trong các quyết định của mình và có ý định giữ quan điểm lâu dài về giao dịch đó

Sau đây, có 4 bước cốt lõi để bắt đầu với phân tích kỹ thuật:

Bước 1: Chọn một chiến lược hoặc phát triển một hệ thống giao dịch

Bước đầu tiên là xác định chiến lược hoặc phát triển hệ thống giao dịch. Ví dụ: một nhà giao dịch mới bắt đầu có thể quyết định theo chiến lược sự cắt nhau của các đường trung bình động, nơi họ sẽ theo dõi hai đường trung bình động (50 ngày và 200 ngày) trên một biến động giá cổ phiếu cụ thể.

Bước 2: Xác định chứng khoán

Không phải tất cả các cổ phiếu hoặc chứng khoán sẽ phù hợp với chiến lược trên, phân tích này là lý tưởng cho các cổ phiếu có tính thanh khoản cao và biến động mạnh thay vì các cổ phiếu kém thanh khoản hoặc ổn định. Các cổ phiếu khác nhau cũng có thể yêu cầu các lựa chọn tham số khác nhau - trong trường hợp này, các đường trung bình động khác nhau như đường trung bình động 15 ngày và 50 ngày.

Bước 3: Theo dõi và giám sát giao dịch

Diễn biến thị trường diễn ra có thể thay đổi, do đó nhà đầu tư nên cập nhật theo dõi diễn biến thị trường có còn tuân theo xu hướng như tín hiệu đã dự báo hay không. Trong trường hợp dự báo không chắc chắn nhà đầu tư luôn đặt ra các mức cutloss là cần thiết.

Bước 4: Sử dụng Phần mềm hoặc Công cụ Bổ sung

Sử dụng các công cụ cụ bổ trợ để lấy dữ liệu phân tích reailtime. Ngoài ra nhà đầu tư có thể nghiên cứu chuyển sâu để sử dụng những tính năng mở rộng của các công cụ hỗ trợ như amibroker hoặc metastock để xây dựng cho mình nhũng bộ lọc. Điều này giúp nhà đầu tư tiết kiệm thời gian và sẽ giao dịch hiệu quả hơn so với thao tác thủ công.

Xem cách cài đặt và sử dụng ambroker

Lời khuyên cho các nhà đầu tư.

Phân tích kỹ thuật là một công cụ phân tích hiệu quả giúp nhà đầu tư định hướng giao dịch. Các nhóm cổ phiếu luôn có sự phân hóa và mức độ thu hút dòng tiền khác nhau. Do đó sử dụng phân tích kỹ thuật thành thạo là một lợi thế để giúp nhận biết xu hướng của dòng tiền. Tuy nhiên việc sử dụng phân tích kỹ thuật riêng lẻ không đem lại hiệu quả cao, nên sử dụng kết hợp phân tích cơ bản, phân tích vĩ mô top-down kết hợp, cùng cơ chế quản lý rủi ro sẽ đảm bảo nâng cao kết quả giao dịch.