Chỉ số LDR ngân hàng là gì? Công thức tính LDR ngân hàng?

Tỷ lệ LDR hay còn gọi là tỷ lệ Dư nợ tín dụng/Vốn huy động là một trong những tỷ số quan trọng dùng để đánh giá chỉ tiêu an toàn của ngân hàng.

Thông thường, LDR càng cao thì khả năng sinh lời của ngân hàng càng lớn, nhưng đánh đổi là rủi ro thanh khoản cũng cao hơn, bởi tín dụng được coi là tài sản kém linh hoạt nhất trong số các tài sản sinh lời của ngân hàng nhưng lại là tài sản sinh lời chính. LDR tăng, năng lực bảo vệ mình trước nguy cơ rút tiền gửi đột ngột sẽ giảm tương ứng

- Cách tính tỷ lệ LDR của ngân hàng

LDR (loan to deposit ratio): = Cho vay khách hàng/Tổng nguồn vốn huy động (gồm: tiền gửi khách hàng + giấy tờ có giá - Tiền ký quỹ - Tiền gửi vốn chuyên dùng)

*Lưu ý: 2 cái sau không đáng kể có thể bỏ qua (Tiền ký quỹ và Tiền gửi vốn chuyên dùng)

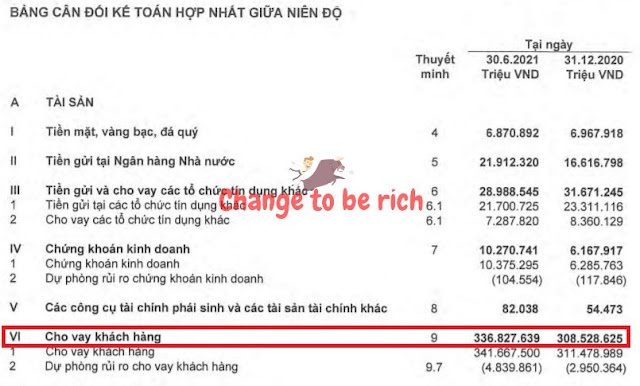

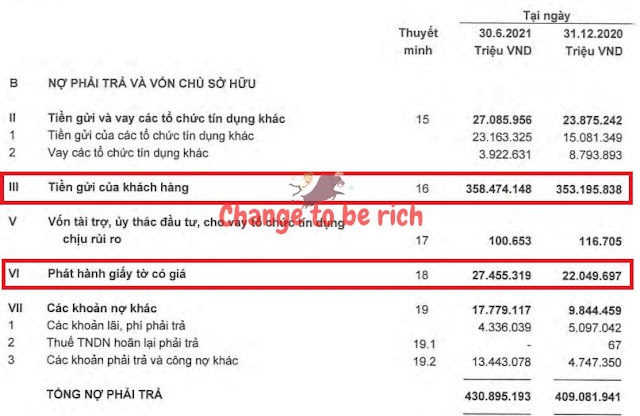

Ví dụ: Mình sẽ tính tỷ lệ LDR của cổ phiếu ngân hàng ACB quý 2 năm 2021 nhé

LDR=336.828/(358.474+27.455) =87%

(Mình bỏ qua Tiền ký quỹ và Tiền gửi vốn chuyên dùng vì nhỏ không đáng kể)

Như vậy tính đến hết quý 2 năm 2021 tỷ tỷ lệ LDR của cổ phiếu ngân hàng ACB là 87%.

3. Tỷ lệ LDR của ngân hàng bao nhiêu là hợp lý?

Vốn cho vay khách hàng hay còn gọi là vốn tín dụng là hoạt động cấp tín dụng bao gồm các hình thức cho vay, cho thuê tài chính, bao thanh toán, bảo lãnh, chiết khấu giấy tờ có giá và công cụ chuyển nhượng.

Tỷ số LDR có thể vượt 100% được không?

Về mặt nguyên lý thì có vẻ như tỷ lệ LDR phải nhỏ hơn hoặc bằng 100%, tuy nhiên thực tế thì do huy động vốn của ngân hàng rất đa dạng nên việc cho vay ra có thể cao hơn số liệu huy động được tính trong công thức trên.

Như đã đề cập, thông thường, LDR càng cao thì rủi ro thanh khoản cũng cao hơn. Tuy vậy, cần lưu ý rằng LDR thấp không có nghĩa là ngân hàng an toàn, bởi tính an toàn không chỉ thể hiện ở rủi ro thanh khoản và còn các loại rủi ro khác như chất lượng tín dụng, rủi ro kỳ hạn…

Không có con số cố định nào là hợp lý mà phải tùy từng thời điểm hoặc tùy từng ngân hàng mà lựa chọn một con số hợp lý. Tuy nhiên, thông thường tỷ số này khoảng 80% là phù hợp, đôi khi có thể lên đến 90%, nhưng rõ ràng nếu chỉ số này gần 100% hoặc vượt 100% thì quả thực rất đáng lo ngại.

Thông thường khi mình phân tích chỉ số LDR khi đầu tư vào cổ phiếu ngân hàng thì mình thường thì mình đánh giá nếu LDR của ngân hàng nào thấp hơn nhiều so với 85% thì nó còn dư địa để cho vay ra nhiều hơn nữa thì tiềm năng cơ hội tăng lợi nhuận cao hơn những cổ phiếu ngân hàng đã có tỷ lệ ở mức cao hay đã kịch trần.

Bình luận gần đây

Chưa có bình luận. Hãy là người đầu tiên tham gia thảo luận chủ đề này

Tham gia thảo luận: