Hồi phục mạnh 30-40% từ đáy, cổ phiếu ngân hàng liệu còn hấp dẫn?

Tính từ vùng đáy của nhóm ngân hàng, nhiều cổ phiếu bật tăng khá tốt. Tuy nhiên, thời điểm này có nên mua vào cổ phiếu nhà băng là câu hỏi được nhiều nhà đầu tư quan tâm...

Trước những diễn biến tích cực của thị trường như cổ phiếu nhóm bất động sản gồm NVL, PDR được giải cứu cùng những thông tin từ khối nhà đầu tư nước ngoài liên tục mua ròng giá trị lớn thời gian vừa qua đã giúp thị trường hồi phục đáng kể từ lúc bục thủng mức dưới 900 điểm. Tính từ phiên 16/11, thị trường rớt về 880 điểm đến phiên 27/11, Vn-Index lấy lại 125 điểm về vùng giá 1.005 điểm tương ứng tăng 14,2%.

Tuy nhiên, so với chỉ số chung thì nhóm ngân hàng đang có mức tăng vượt trội. Chỉ trong vòng một tuần qua, nhiều cổ phiếu nhà băng đã tăng 16-17% như LPB tăng 16,41%; STB gần 18%; CTG cũng có mức tăng khá tốt 13,3%; BVB 12%; ABB 11,76%; BID 11,27%.

Tính từ vùng đáy của nhóm này, nhiều cổ phiếu bật tăng khá tốt. Chẳng hạn, ACB bật tăng 35,7% kể từ khi tạo đáy vào phiên 16/11; SHB tăng 36,6%; LPB tăng 42,9%; BID tăng 39%. Hầu hết các ngân hàng còn lại đều có mức tăng giá cổ phiếu trung bình 20-30%.

Trong báo cáo cập nhật triển vọng cổ phiếu ngân hàng, Chứng khoán BSC vẫn giữ quan điểm khả quan với nhóm này bất chấp giá cổ phiếu tăng mạnh.

Tăng trưởng tín dụng tính đến hết T10/2022 đạt mức 11,5% so với đầu năm. Mức tăng trưởng tín dụng này được hỗ trợ bởi việc khôi phục sản xuất và nhu cầu vốn tăng cao sau dịch bệnh. Mục tiêu tăng trưởng tín dụng trong năm 2022 sẽ tiệm cận mức 14,0%. Trong Q3/2022, một số ngân hàng đã cho vay hết hạn mức tín dụng đã được cấp thêm room tín dụng mới trong tháng 9. Với mục tiêu đặt kiểm soát lạm phát và ổn định kinh tế vĩ mô, dư địa cấp thêm room tín dụng mới trong các tháng cuối năm sẽ không còn nhiều.

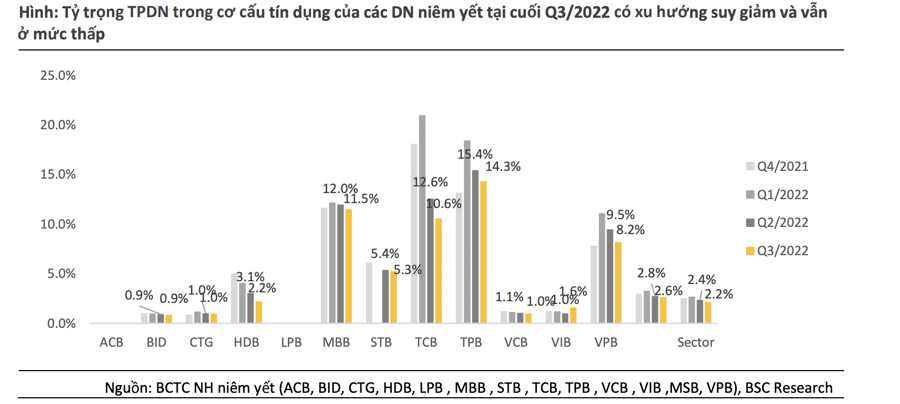

Tỷ trọng trái phiếu doanh nghiệp nắm giữ trong các ngân hàng thể hiện sự phân hóa và chỉ tập trung vào 4 ngân hàng TMCP. Tính đến hết Q3/2022, tổng dư nợ trái phiếu doanh nghiệp nắm giữ trong danh mục đầu tư của một số Ngân hàng niêm yết lớn ở mức xấp xỉ 218.221 tỷ đồng tương ứng với 2,2% tổng dư nợ tín dụng các doanh nghiệp thống kê, giảm 6% so với Q2/2022 về quy mô.

Có một vài ngân hàng có định hướng về việc đầu tư trái phiếu doanh nghiệp của các doanh nghiệp lớn do lãi suất cao hơn các khoản vay thông thường và danh mục trải dài các ngành giúp giảm thiểu rủi ro. Hiện nay, Nghị định 153 đang ảnh hưởng đến dòng tiền của nhóm bất động sản do tính chất sử dụng đòn bẩy cao cùng việc phát hành nhiều trái phiếu doanh nghiệp nhằm đảm bảo nguồn trả nợ và thanh khoản.

Với danh mục đầu tư trải dài nhiều ngành cùng việc chiếm tỷ trọng nhỏ trong cơ cấu cho vay, tác động rủi ro đến an toàn hệ thống ngành ngân hàng là không lớn. Tuy nhiên, rủi ro về việc trích lập dự phòng các khoản đầu tư này sẽ tạo áp lực lên tăng trưởng lợi nhuận một số ngân hàng Q4/2022 và năm 2023.

Các ngân hàng có mức huy động CASA lớn sẽ giúp giảm áp lực trong bối cảnh xu hướng chi phí huy động tăng trong nửa cuối năm 2022. Tỷ lệ CASA tiếp tục ghi nhận đà giảm nhẹ trong Q3/2022 chủ yếu do các ngân hàng hết hạn mức tăng trưởng tín dụng và bối cảnh lãi suất huy động có xu hướng tăng.

Trong Q3/2022, Ngân hàng nhà nước đã có quyết định điều chỉnh tăng lãi suất điều hành dưới áp lực từ (1) Fed tăng lãi suất và (2) Xu hướng đồng USD mạnh lên, theo đó xu hướng Casa giảm có thể tiếp tục trong Q4/2022. Một số ngân hàng có lợi thế về tỷ lệ CASA cao (hơn 30%), tỷ lệ LDR thấp sẽ giúp cho các ngân hàng này có chi phí vốn thấp, từ đó giúp gia tăng khả năng chống chịu tốt trước xu hướng chi phí huy động tăng và duy trì NIM ở mức tốt hơn các ngân hàng còn lại.

BSC dự báo NIM hệ thống ngân hàng duy trì ở mức 3,7% trong năm 2022 do (1) Phục hồi của nền kinh tế giúp tăng trưởng tín dụng cao, đặc biệt tập trung vào nhóm SME và cá nhân với NIM cao; (2) Lãi suất cho vay phục hồi sau thời gian hỗ trợ (ước tính hết năm 2021); (3) Tăng cơ cấu CASA trong năm 2022 giúp giảm chi phí vốn.

Với việc tăng lãi suất điều hành trong T9/2022, BSC cho rằng NIM sẽ chịu áp lực giảm trong ngắn hạn khi lãi suất huy động đang có xu hướng tăng trong khi đó dư địa tăng trưởng tín dụng sẽ bị hạn chế, tuy nhiên mức giảm NIM cũng sẽ tương đối phân hóa giữa các ngân hàng với nhau phụ thuộc vào (1) Tỷ lệ CASA , (2) Tỷ lệ LDR và (3) Tỷ lệ nguồn vốn ngắn hạn cho vay trung hạn và dài hạn.

Chất lượng tài sản trong tầm kiểm soát, tuy nhiên có rủi ro xuất hiện cơn gió ngược chiều liên quan trái phiếu doanh nghiệp.Tỷ lệ nợ xấu và bao phủ nợ tiếp tục được cải thiện phù hợp với dự báo, với bộ đệm dự phòng lớn trước các rủi ro mới.

BSC cho rằng, mặc dù có sự ảnh hưởng giảm chất lượng tài sản do ảnh hưởng bởi Nghị định 65 mới và kết thúc Thông tư 14 về tái cơ cấu nợ bị ảnh hưởng do COVID-19, với chính sách kiểm duyệt tín dụng chặt chẽ và tỷ lệ bao phủ nợ xấu cao, các ngân hàng có thể quản lý chất lượng tài sản tốt và giữ ở mức như hiện nay (~1.4% NPLs). Một số ngân hàng đã tăng trích lập dự phòng, và cải thiện mạnh tỷ lệ bao phủ nợ xấu. Điều này giúp các ngân hàng có bộ đệm dự phòng lớn, phòng trừ rủi ro do biến động thị trường trong thời gian tới.

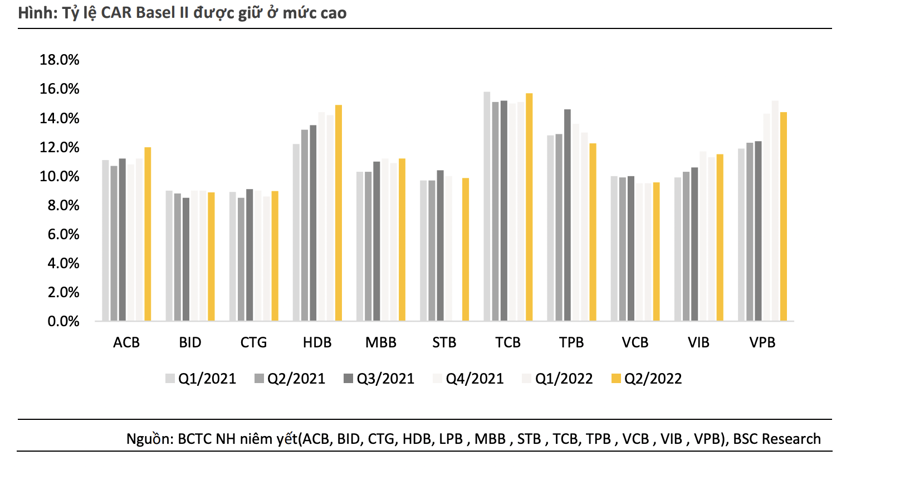

Tỷ lệ an toàn vốn tiếp tục giữ ở mức cao. Tỷ lệ CAR Basel II tiếp tục được giữ ở mức cao, và tỷ lệ vốn ngắn hạn cho vay trung dài hạn giữ ở mức an toàn. Các tỷ lệ đều đảm bảo tốt tỷ lệ yêu cầu của SBV, và BSC kỳ vọng điều này sẽ được giữ vững trong tương lai với các kế hoạch tăng vốn, từ đó giúp tăng trưởng quy mô và lợi nhuận của các ngân hàng.

Bình luận gần đây

Chưa có bình luận. Hãy là người đầu tiên tham gia thảo luận chủ đề này

Tham gia thảo luận: