DRC: Cuộc chơi sau khi hồi phục từ dịch COVID-19

Phân tích cụ thể KQKD Q3/2020

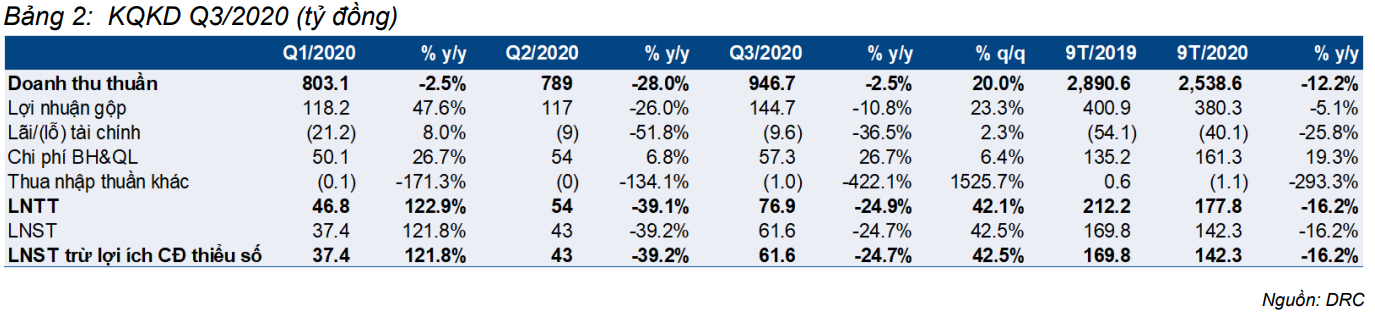

Sau khi chịu tác động của dịch COVID-19 trong 2Q20, KQKD Q3/2020 của DRC phục hồi mạnh mẽ với doanh thu thuần là 938 tỷ đồng (giảm 2,5% y/y, tăng 20,0% q/q) và lợi nhuận thuần là 62 tỷ đồng (giảm 24,7% y/y, tăng 42,5% q/q)

Lợi nhuận cải thiện đáng kể so với quý trước, cao hơn 5,0% so với dự báo của chúng tôi nhờ sản lượng tiêu thụ cải thiện và biên lợi nhuận tăng. Sản lượng tiêu thụ trong Q3/2020 đã phục hồi về mức trước dịch COVID-19.

Ngoài ra, máy móc tại nhà máy Radial giai đoạn 1 đã khấu hao hết vào cuối T8/2020, giúp tỷ suất lợi nhuận tăng lên 15,3% trong Q3/20 từ 14,9% trong Q2/20.

Tác động: Lợi nhuận năm 2021 tăng mạnh nhưng ở mức vừa phải trong năm 2022

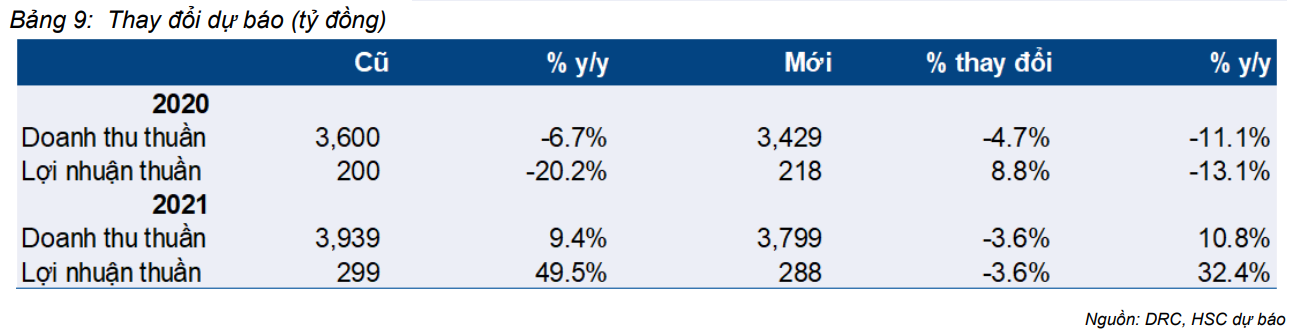

Dự báo lợi nhuận năm 2020 tăng 8.8% phản ánh KQKD 9T/2020 của DRC cao hơn dự báo và dự báo tỷ suất lợi nhuận Q4/2020 tăng nhờ giảm chi phí khấu hao.

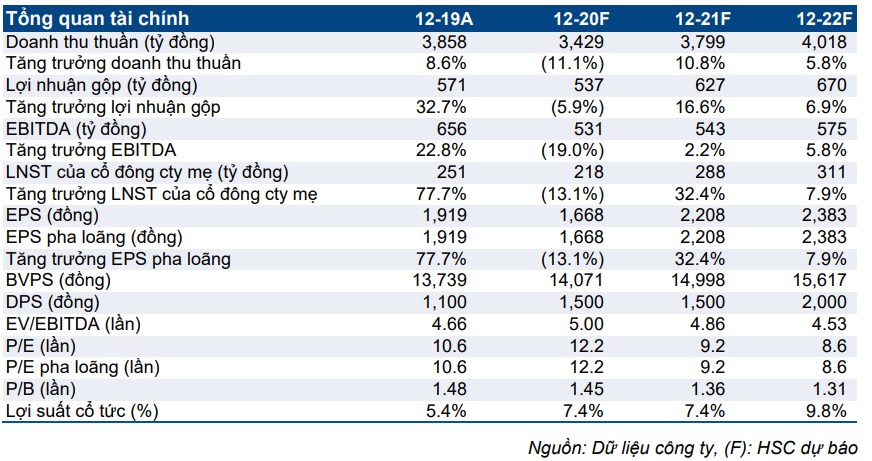

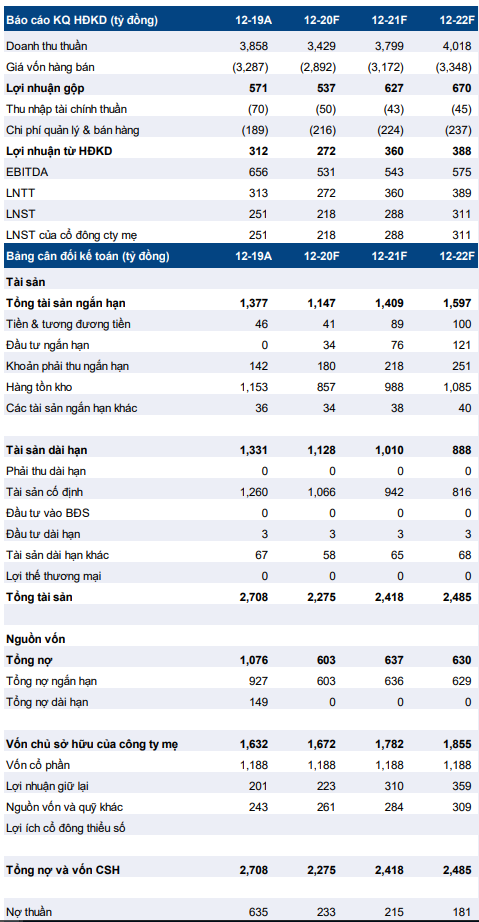

Chúng tôi điều chỉnh giảm 3,6% dự báo lợi nhuận năm 2021 phản ánh cạnh tranh ngày càng gia tăng, giá cao su tự nhiên gần đây tăng và chi phí khấu hao tiếp tục giảm. Dự báo mới của chúng tôi với lợi nhuận thuần năm 2020 giảm 13,1% xuống 218 tỷ đồng và lợi nhuận thuần năm 2021 tăng trưởng 32,4% lên 288 tỷ đồng.

Năm 2022, doanh thu thuần và lợi nhuận thuần sẽ tăng trưởng 5,8% và 7,9% lên lần lượt 4.018 tỷ đồng và 311 tỷ đồng chủ yếu nhờ sản lượng tiêu thụ tăng

Dự báo lợi nhuận năm 2020 tăng 8.8% phản ánh KQKD 9T/2020 của DRC cao hơn dự báo và dự báo tỷ suất lợi nhuận Q4/2020 tăng nhờ giảm chi phí khấu hao.

Chúng tôi điều chỉnh giảm 3,6% dự báo lợi nhuận năm 2021 phản ánh cạnh tranh ngày càng gia tăng, giá cao su tự nhiên gần đây tăng và chi phí khấu hao tiếp tục giảm. Dự báo mới của chúng tôi với lợi nhuận thuần năm 2020 giảm 13,1% xuống 218 tỷ đồng và lợi nhuận thuần năm 2021 tăng trưởng 32,4% lên 288 tỷ đồng.

Năm 2022, doanh thu thuần và lợi nhuận thuần sẽ tăng trưởng 5,8% và 7,9% lên lần lượt 4.018 tỷ đồng và 311 tỷ đồng chủ yếu nhờ sản lượng tiêu thụ tăng.

Định giá và khuyến nghị

Định giá và khuyến nghị

Giá mục tiêu được điều chỉnh tăng 3,2% lên 25.050đ (tiềm năng tăng giá 22,8%).

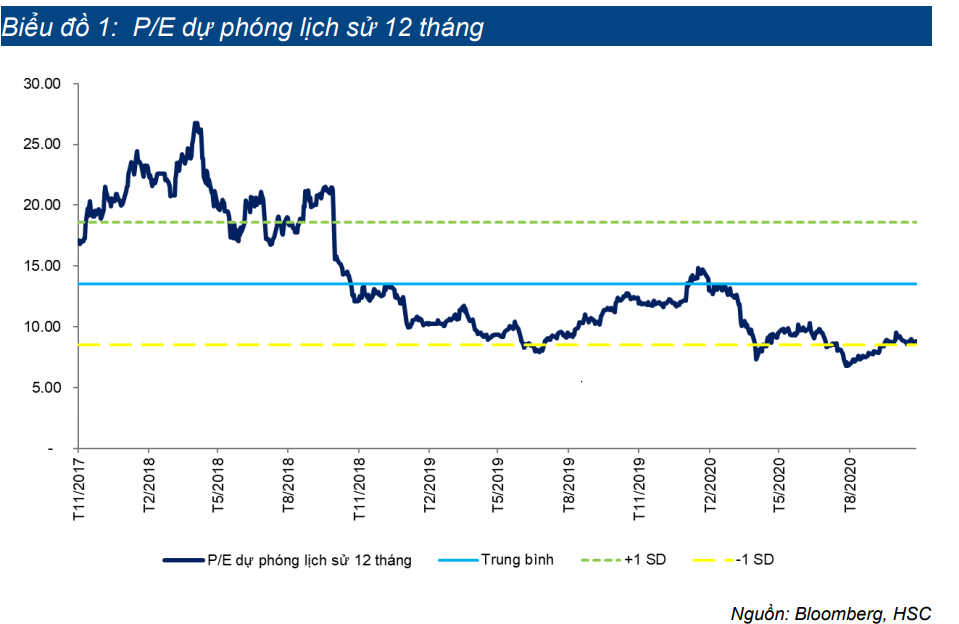

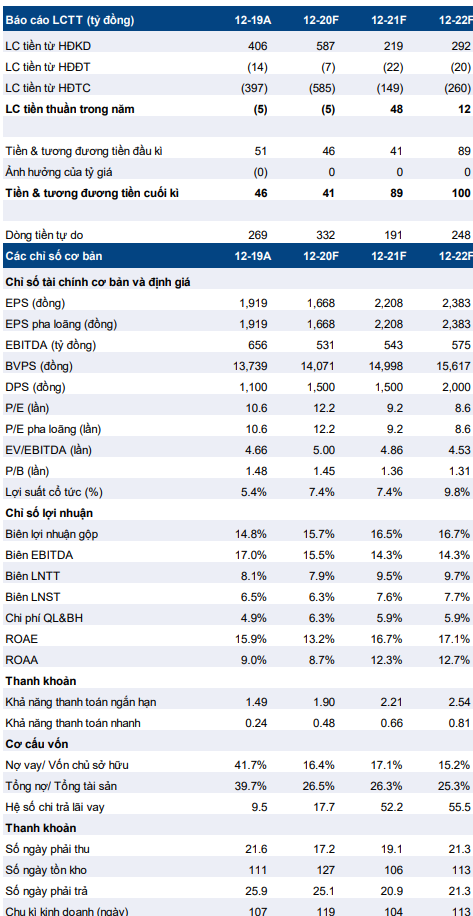

Tại thị giá, P/E dự phóng 2021 là 9,2 lần, thấp hơn nhiều so với P/E dự phóng bình quân 3 năm là 13,5 lần. Tỷ suất cổ tức là 7,4%. Duy trì khuyến nghị Mua vào.

Duy trì khuyến nghị Mua vào; tiềm năng tăng giá 22,8%

Chúng tôi điều chỉnh tăng 8,8% dự báo lợi nhuận năm 2020 phản ánh KQKD 9 tháng đầu năm tốt hơn dự báo và tỷ suất lợi nhuận Q4/2020 tăng nhờ chi phí khấu hao từ tháng 9/2020 giảm. Ngay cả với dự báo lợi nhuận thuần năm 2020 mới của chúng tôi là 218 tỷ đồng, lợi nhuận vẫn sẽ giảm 13,1%.

Tuy nhiên, chúng tôi điều chỉnh giảm 3,6% dự báo lợi nhuận năm 2021 để phản ánh triển vọng cạnh tranh tăng và giá cao su tự nhiên tăng mạnh gần đây. Điều này dẫn đến lợi nhuận thuần năm 2021 tăng trưởng 32,4%.

Dự báo lần đầu cho năm 2022 của chúng tôi với doanh thu thuần là 4.018 tỷ đồng (tăng trưởng 5,8%) và lợi nhuận thuần là 311 tỷ đồng (tăng trưởng 7,9%) và được thúc đẩy bởi sản lượng tiêu thụ cải thiện.

Chúng tôi chuyển năm cơ sở định giá sang 2021, giá mục tiêu mới theo phương pháp DCF là 25.050đ (tiềm năng tăng giá 22,8%). Tại giá mục tiêu mới, P/E dự phóng năm 2021 là 11,3 lần, thấp hơn P/E dự phóng bình quân 3 năm là 13,5 lần. Duy trì khuyến nghị Mua vào.

Lợi nhuận Q3/2020 khả quan, hồi phục so với quý trước

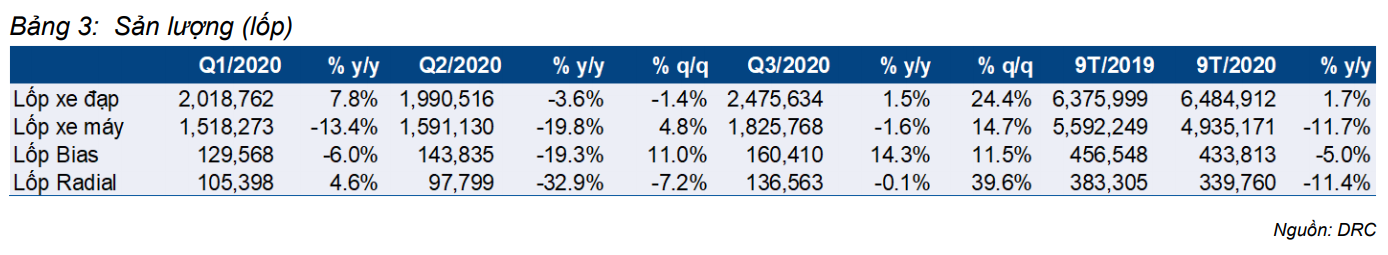

Sản lượng tiêu thụ của DRC phục hồi mạnh trong Q3/2020, đạt mức trước dịch COVID-19. So với Q2/2020, sản lượng tiêu thụ lốp radial tăng mạnh 39,6% so với quý trước, trong khi sản lượng tiêu thụ các mảng khác cải thiện đáng kể so với quý trước chủ yếu nhờ vào sự gia tăng nhu cầu sau dịch COVID-19.

Ngoài ra, máy móc & thiết bị tại nhà máy Radial (Giai đoạn 1) đã được khấu hao hết vào cuối tháng 8 giúp chi phí khấu hao giảm xuống 52 tỷ đồng trong Q3/2020 so với 66 tỷ đồng trong Q2/2020. Sản lượng tiêu thụ tăng cùng với chi phí khấu hao giảm khiến tỷ suất lợi nhuận gộp tăng lên 15,3% so với 14,9% trong Q2/2020. Theo đó, lợi nhuận thuần Q3/2020 tăng 42,5% so với quý trước lên 62 tỷ đồng.

Điều chỉnh tăng 8,8% dự báo lợi nhuận thuần năm 2020

Chúng tôi dự báo doanh thu thuần Q4/2020 của DRC sẽ giảm 8,0% so với cùng kỳ và giảm 5,9% so với quý trước xuống 890 tỷ đồng do sản lượng tiêu thụ có thể bị ảnh hưởng tiêu cực bởi trận lũ lụt bất ngờ vào tháng 10 ở miền Trung Việt Nam. Tuy nhiên, nhờ chi phí khấu hao giảm mạnh trong Q4/2020 xuống 25 tỷ đồng (giảm 61,9% so với cùng kỳ, giảm 52,0% so với quý trước), lợi nhuận thuần Q4/2020 có thể đạt 75 tỷ đồng, giảm 6,5% so với cùng kỳ trong khi tăng 22,3% so với quý trước.

Theo đó, dự báo lợi nhuận thuần năm 2020 mới là 218 tỷ đồng (giảm 13,1%), tăng 8,8% so với 200 tỷ đồng trong dự báo trước đó.

Tăng trưởng lợi nhuận năm 2021 khả quan dù điều chỉnh giảm dự báo

Chúng tôi điều chỉnh giảm 3,6% dự báo lợi nhuận năm 2021 phản ánh dự báo triển vọng thận trọng của chúng tôi về cạnh tranh và sự gia tăng gần đây của giá cao su tự nhiên. Cạnh tranh gia tăng tại cả thị trường nội địa và xuất khẩu từ năm 2020 do sản lượng tiêu thụ của các nhà sản xuất Trung Quốc tăng, những nhà sản xuất đã chuyển nhà máy sang các nước ASEAN trong năm 2019 để tránh bị Mỹ áp thuế chống bán phá giá.

Dù chúng tôi giảm dự báo, lợi nhuận thuần năm 2021 vẫn tăng trưởng mạnh 32,4% nhờ chi phí khấu hao giảm mạnh (giảm 52,6%) và sản lượng tiêu thụ tăng sau dịch COVID-19.

Tăng trưởng vừa phải trong năm 2022

Chúng tôi dự báo sản lượng tiêu thụ của DRC sẽ tăng vừa phải trong năm 2022. Cụ thể, chúng tôi dự báo sản lượng tiêu thụ lốp bias tăng trưởng 5,0%, trong khi sản lượng tiêu thụ lốp radial tăng trưởng 8,0% nhờ xu hướng nhu cầu tích cực. Sản lượng tiêu thụ tăng giúp hiệu suất hoạt động của các nhà máy của DRC tăng, theo đó, tỷ suất lợi nhuận tăng.

Tóm lại, doanh thu thuần và lợi nhuận thuần sẽ tăng trưởng lần lượt 5,8% và 7,9% lên lần lượt 4.018 tỷ đồng và 311 tỷ đồng.

Tác động nhẹ hoặc gần như không có từ việc áp thuế của Mỹ

Ngày 22/6/2020, Bộ Thương mại Hoa Kỳ đã công bố kết quả điều tra chống bán phá giá và chống trợ cấp đối với lốp xe du lịch và xe tải nhẹ nhập khẩu từ Hàn Quốc, Đài Loan, Thái Lan và Việt Nam.

Các cuộc điều tra hiện tại về nhập khẩu lốp xe du lịch và xe tải nhẹ sẽ không ảnh hưởng đến DRC. Công ty không sản xuất lốp xe du lịch và cũng không xuất khẩu lốp xe tải nhẹ sang Mỹ.

Tuy nhiên, chúng tôi lo ngại Mỹ có thể mở rộng phạm vi điều tra hiện tại sang các loại lốp khác, ví dụ như lốp xe tải và xe buýt.

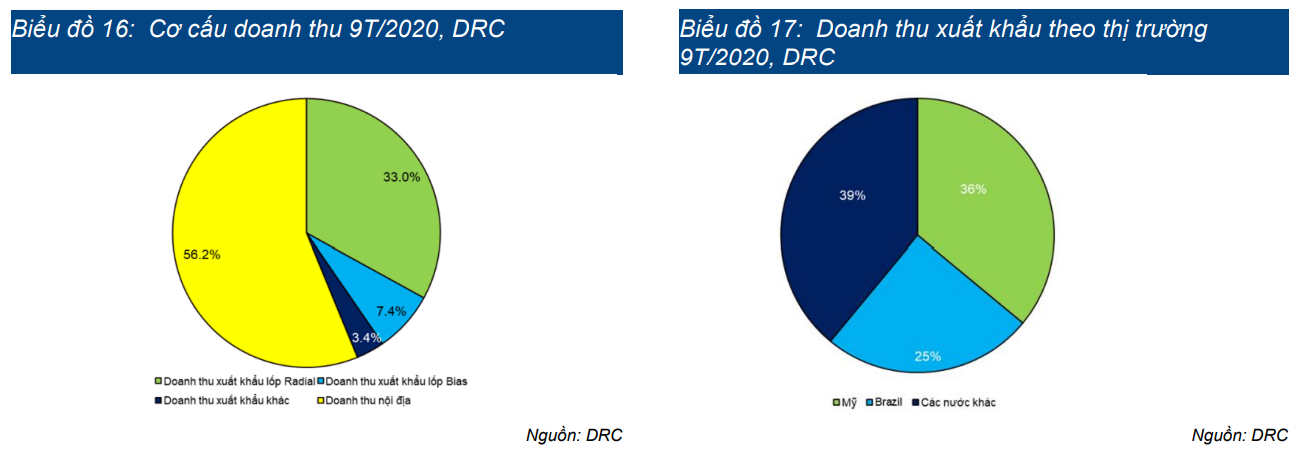

Nếu các cuộc điều tra này được mở rộng, điều này sẽ ảnh hưởng đến lợi nhuận và triển vọng của DRC do doanh thu xuất khẩu lốp xe tải và xe buýt chiếm một tỷ lệ đáng kể trong tổng doanh thu thuần của DRC. Riêng lốp radial của xe tải và xe buýt đã chiếm khoảng 33% tổng doanh thu trong 9 tháng đầu năm 2020.

Như hiện tại, doanh thu xuất khẩu sang Mỹ chiếm 36% doanh thu xuất khẩu, khoảng 16% tổng doanh thu thuần. Theo ước tính của chúng tôi, tác động tới lợi nhuận thuần sẽ là 50 tỷ đồng. Nếu giảm khoản này khỏi lợi nhuận thuần của DRC trong các năm dự báo thì giá mục tiêu của chúng tôi sẽ giảm xuống 20.625đ, trong kịch bản tiêu cực này, giá mục tiêu vẫn cao hơn 1,1% so với thị giá hiện tại.

Duy trì khuyến nghị Mua vào

Sau khi điều chỉnh dự báo và chuyển năm cơ sở định giá sang 2021, giá mục tiêu mới theo phương pháp DCF của chúng tôi tăng nhẹ 3,2% lên 25.050đ (tiềm năng tăng giá 22,8%).

Cổ phiếu DRC đang giao dịch thấp hơn đáng kể so với P/E bình quân 3 năm là 13,5 lần. Tại thị giá, DRC có tỷ suất cổ tức ít nhất là 7,4%. Duy trì khuyến nghị Mua vào.

Lợi nhuận năm 2021 tăng trưởng 32%

Sự phục hồi trong Q3/2020 là rõ ràng với lợi nhuận thuần tăng 42,5% so với quý trước nhờ sản lượng tiêu thụ cải thiện và chi phí khấu hao giảm. Chúng tôi dự báo đà tăng sẽ tiếp tục đến năm 2021, dù doanh thu Q4/2020 có thể bị ảnh hưởng phần nào do lũ lụt bất ngờ ở miền Trung Việt Nam.

Chúng tôi đã điều chỉnh giảm 3,6% dự báo lợi nhuận thuần năm 2021 phản ánh mức độ cạnh tranh gia tăng và sự phục hồi gần đây của giá cao su tự nhiên. Tuy nhiên, chúng tôi dự báo lợi nhuận năm 2021 của DRC sẽ tăng trưởng mạnh 32,4% nhờ sản lượng tiêu thụ phục hồi và chi phí khấu hao giảm mạnh.

Chúng tôi đưa ra dự báo lần đầu cho năm 2022 với doanh thu thuần và lợi nhuận thuần tăng trưởng lần lượt 7,9% nhờ sản lượng tiêu thụ cải thiện vừa phải.

Sự hồi phục rõ rệt trong Q3/2020

KQKD Q3/2020 cho thấy cả doanh thu thuần và lợi nhuận thuần đều sụt giảm từ mức cơ sở so sánh cao trong Q3/2019. Doanh thu thuần là 947 tỷ đồng (giảm 2,5% so với cùng kỳ) và lợi nhuận thuần là 62 tỷ đồng (giảm 24,7% so với cùng kỳ). Tuy nhiên, doanh thu thuần Q3/2020 tăng 20,0% so với quý trước trong khi lợi nhuận thuần tăng 42,5% so với quý trước nhờ sản lượng tiêu thụ cải thiện và giảm chi phí khấu hao. Thông tin cụ thể như sau:

Sản lượng tiêu thụ cải thiện lên mức trước dịch COVID-19 trong Q3/2020. Sản lượng tiêu thụ trong Q2/2020 đã giảm đáng kể tại hầu hết các mảng, trừ duy nhất là lốp xe đạp (Bảng 3). Kết quả này do áp dụng các biện pháp giãn cách xã hội và phong tỏa phòng dịch COVID-19. Điều này dẫn đến các nhà máy sản xuất ô tô tạm thời đóng cửa và hoạt động vận tải giảm, khiến nhu cầu lốp xe yếu.

Tuy nhiên, sản lượng tiêu thụ trong Q3/2020 đã hồi phục mạnh mẽ nhờ dỡ bỏ các biện pháp phòng dịch. So với quý trước, sản lượng tiêu thụ lốp radial tăng mạnh 39,6%, trong khi sản lượng tiêu thụ của các mảng khác cũng cải thiện đáng kể. Trong khi đó, so với cùng kỳ, sản lượng tiêu thụ của lốp radial, lốp xe đạp và lốp xe máy hầu như đi ngang trong khi sản lượng tiêu thụ lốp bias tăng tích cực 14,3%.

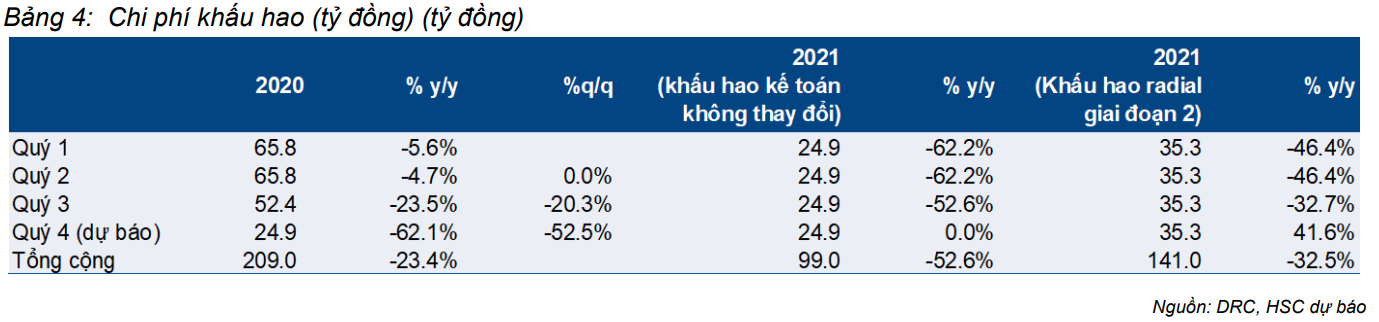

Chi phí khấu hao bắt đầu giảm vào tháng 9/2020. Máy móc tại nhà máy Radial (Giai đoạn 1) đã được khấu hao hết vào cuối tháng 8. Do đó, chi phí khấu hao đã bắt đầu giảm kể từ tháng 9. Chi phí khấu hao trong Q3/2020 giảm xuống 52 tỷ đồng (giảm 24,0% so với cùng kỳ, giảm 20,8% so với quý trước).

Tỷ suất lợi nhuận tăng trong Q4/2020

Sau khi chi phí khấu hao giảm, chúng tôi ước tính chi phí khấu hao trong Q4/2020 sẽ giảm mạnh xuống 25 tỷ đồng (giảm 61,9% so với cùng kỳ) từ 66 tỷ đồng cùng kỳ.

Những thay đổi có thể xảy ra về chính sách khấu hao trong những năm tới

Giả định khấu hao kế toán không thay đổi, chi phí khấu hao cho năm 2021 sẽ là 99 tỷ đồng (giảm 52,6%).

Tuy nhiên, theo DRC, từ năm 2021, Công ty có thể sẽ rút ngắn thời gian khấu hao của máy móc radial giai đoạn 2 xuống còn 7 năm từ 15 năm hiện tại. Trên cơ sở này, chi phí khấu hao máy móc giai đoạn 2 trong năm 2021 sẽ tăng 42 tỷ đồng lên 73 tỷ đồng từ mức 30,5 tỷ đồng/năm hiện tại.

Nếu bù trừ cho những thay đổi này, chi phí khấu hao của DRC trong năm 2021 sẽ giảm 32,4% xuống còn 141 tỷ đồng. Điều này sẽ vẫn giúp lợi nhuận thuần của DRC năm 2021 tăng mạnh.

Biến động giá nguyên liệu đầu vào sẽ giới hạn tăng trưởng

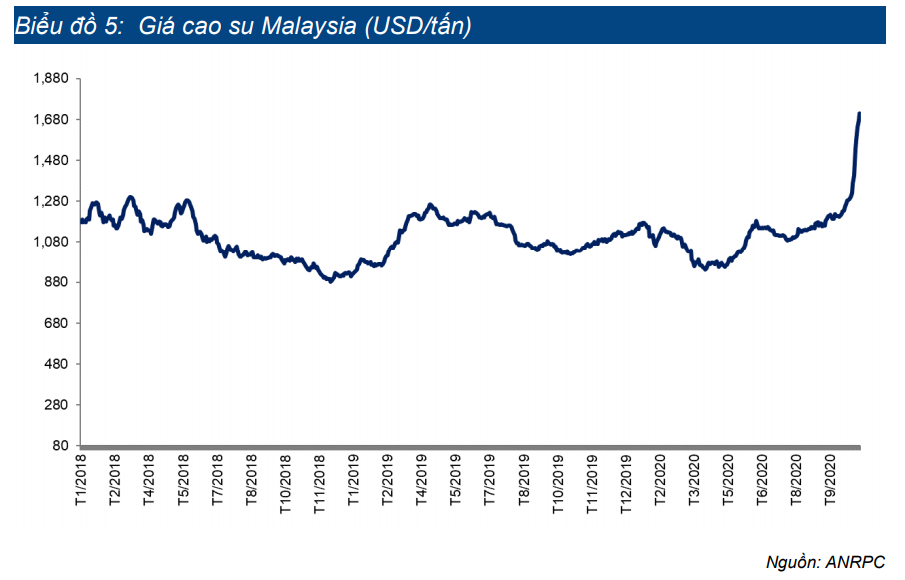

Giá cao su thiên nhiên, nguyên liệu đầu vào chính của lốp xe, đã tăng đột biến trong thời gian gần đây do nhu cầu tăng và nguồn cung thắt chặt. Nhu cầu cao su đã tăng lên nhờ ngành công nghiệp ô tô phục hồi ở Trung Quốc và nhu cầu găng tay cao su tăng trong bối cảnh dịch COVID-19. Trong khi đó, nguồn cung bị hạn chế do điều kiện thời tiết bất lợi ở các nước xuất khẩu cao su lớn (Việt Nam, Thái Lan, Phillipines).

Chúng tôi dự báo đà tăng giá sẽ dịu lại từ nửa cuối năm 2021 do lực cầu không mạnh, trong khi các vấn đề về nguồn cung sẽ dần được giải quyết. Giá cao su tăng cao sẽ gây áp lực lên tỷ suất lợi nhuận của DRC. Tuy nhiên, điều này sẽ chỉ bù đắp một phần tác động tích cực của việc giảm chi phí khấu hao trong lợi nhuận của DRC. Do đó, tỷ suất lợi nhuận của DRC trong Q4/2020 sẽ vẫn tăng.

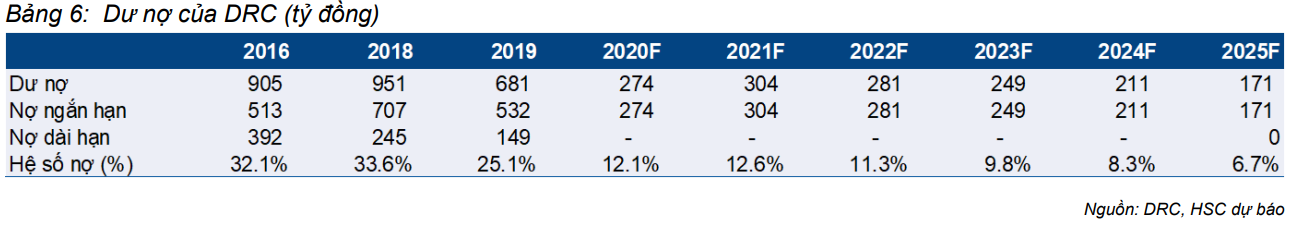

Dư nợ giảm đáng kể

Trong 9 tháng đầu năm 2020, DRC đã giảm đáng kể vay nợ xuống 264 tỷ đồng (giảm 61,2% so với cuối năm 2019). Cụ thể, vay ngắn hạn đã giảm 57,0% xuống 229 tỷ đồng do nhu cầu vốn lưu động giảm, trong khi vay dài hạn giảm 76,5% so với cuối năm 2019 xuống 35 tỷ đồng. Do đó, chi phí lãi vay giảm 43,4% xuống 18 tỷ đồng trong 9 tháng đầu năm 2020.

Chúng tôi dự báo Công ty sẽ hoàn thành kế hoạch trả nợ dài hạn vào cuối năm 2020, đồng thời vay nợ ngắn hạn cũng sẽ giảm từ năm 2022 trở đi nhờ dòng tiền cải thiện. Do đó, tỷ lệ nợ/vốn CSH sẽ được cải thiện đáng kể và chi phí lãi vay giảm sẽ hỗ trợ lợi nhuận của DRC.

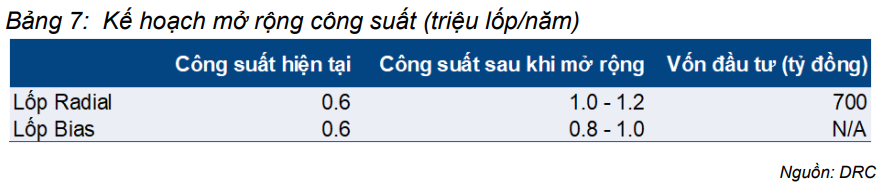

Công suất mở rộng tiềm năng sẽ hỗ trợ tăng trưởng dài hạn

DRC đang chờ sự chấp thuận của Vinachem, bên cổ đông lớn (nắm 50,51% cổ phần DRC), trước khi mở rộng công suất các nhà máy radial và bias. Việc mở rộng công suất lốp radial tăng lên 1,0-1,2 triệu đơn vị/năm và mở rộng công suất lốp bias tăng lên 0,8-1,0 triệu đơn vị/năm. Năng lực sản xuất hiện tại là 600.000 lốp xe/năm cho mỗi chủng loại.

Mở rộng công suất lốp radial: Hiệu suất hoạt động nhà máy lốp radial của DRC trong 9 tháng đầu năm 2020 là 76%. Tuy nhiên, con số này là 85% trong năm 2019 và dự báo sẽ đạt 100% nếu dịch COVID-19 không xuất hiện. Nhu cầu về lốp radial được hỗ trợ bởi xu hướng chuyển đổi từ lốp bias sang lốp radial.

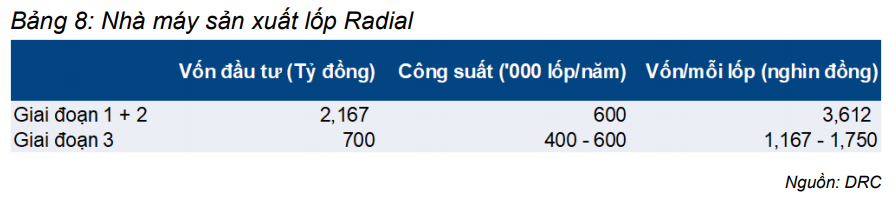

Dự án Radial giai đoạn 3 mới có vốn đầu tư ước tính 700 tỷ đồng, chỉ bằng 1/3 vốn đầu tư của 2 giai đoạn đầu (2.167 tỷ đồng) với cùng công suất 600.000 lốp xe. Do đó, chi phí đầu tư/lốp xe của giai đoạn 3 sẽ là 1,17-1,75 đồng/lốp, thấp hơn 51,6-67,7% so với 2 giai đoạn đầu. Do đó, việc mở rộng, nếu được thực hiện, sẽ giúp giảm chi phí sản xuất lốp radial của DRC.

Chúng tôi dự báo khoản đầu tư này, nếu được chấp thuận, sẽ được tài trợ 70% bằng nợ và 30% bằng vốn CSH. Theo đó, DRC cần phải tăng thêm khoảng 490 tỷ đồng dư nợ, gần gấp đôi dư nợ hiện tại của Công ty là 264 tỷ đồng vào cuối Q3/2020.

Mở rộng công suất lốp bias: Lưu ý, công suất 200.000 lốp/năm tại nhà máy sản xuất lốp bias đã được chuyển sang lốp radial dành cho xe tải nhẹ trong giai đoạn 2019-2020. Do đó, công suất lốp bias hiện đã được giảm xuống còn 600.000 lốp/năm từ 800.000 lốp/năm trước năm 2019.

Mở rộng công suất lốp bias: Lưu ý, công suất 200.000 lốp/năm tại nhà máy sản xuất lốp bias đã được chuyển sang lốp radial dành cho xe tải nhẹ trong giai đoạn 2019-2020. Do đó, công suất lốp bias hiện đã được giảm xuống còn 600.000 lốp/năm từ 800.000 lốp/năm trước năm 2019.

BLĐ DRC, nhận thấy nhu cầu ổn định ở thị trường nội địa và nhu cầu tiềm năng ở các thị trường mới, đang lên kế hoạch tăng công suất lốp bias lên 800.000-1 triệu lốp/năm. Công ty không thảo luận về vốn đầu tư cơ bản mở rộng công suất sản xuất lốp bias.

Cụ thể, DRC có thể duy trì các khách hàng truyền thống cho lốp bias tại thị trường nội địa, nhờ vào khả năng nghiên cứu & phát triển cho phép tùy chỉnh cho từng khách hàng cụ thể. Trong khi đó, Công ty đang tìm cách khai thác nhu cầu lốp xe ngày càng tăng để sử dụng trong nông nghiệp, chẳng hạn như trồng trọt và làm vườn. Lưu ý, chỉ lốp bias được sử dụng trong các ngành này, trong khi DRC có thể tránh cạnh tranh với các nhà sản xuất Trung Quốc vì đây không phải là lĩnh vực trọng tâm của các đối thủ này.

Chúng tôi chưa đưa các dự án mở rộng công suất này vào mô hình định giá do DRC vẫn đang chờ Vinachem phê duyệt.

Dự báo mới – Năm 2020, 2021 và 2022

Chúng tôi điều chỉnh tăng 8,8% dự báo lợi nhuận năm 2020 phản ánh KQKD 9 tháng đầu năm 2020 cao hơn dự báo và dự báo tỷ suất lợi nhuận Q4/2020 tăng, sau khi chi phí khấu hao giảm.

Tuy nhiên, chúng tôi điều chỉnh giảm 3,6% dự báo lợi nhuận năm 2021 phản ánh sự cạnh tranh gia tăng và giá cao su tự nhiên tăng gần đây. Theo dự báo mới của chúng tôi, lợi nhuận thuần năm 2020 giảm 13,1% và lợi nhuận thuần năm 2021 tăng trưởng 32,4%.

Chúng tôi cũng đưa ra dự báo lần đầu năm 2022; chúng tôi dự báo doanh thu thuần là 4.018 tỷ đồng (tăng trưởng 5,8%) và lợi nhuận thuần là 311 tỷ đồng (tăng trưởng 7,9%) năm 2022.

Dự báo mới năm 2020

Chúng tôi điều chỉnh giảm 4,7% dự báo doanh thu thuần năm 2020 để kết hợp với tác động tiêu cực của lũ lụt bất ngờ ở miền Trung Việt Nam trong Q4/2020. Tuy nhiên, dự báo lợi nhuận thuần năm 2020 được điều chỉnh tăng 8,8%, nhờ lợi nhuận 9 tháng đầu năm 2020 tăng mạnh và dự báo tỷ suất lợi nhuận tăng. Dự báo mới năm 2020 của chúng tôi có doanh thu thuần giảm 11,1% xuống còn 3.429 tỷ đồng và lợi nhuận thuần giảm 13,1% xuống còn 218 tỷ đồng. Các giả định chính của chúng tôi như sau:

- Doanh thu giảm 11,1% năm ngoái phản ánh sản lượng tiêu thụ của cả lốp bias và lốp radial đều giảm 8%. Sản lượng tiêu thụ của lốp radial dành cho xe tải nhẹ được dự báo sẽ tăng gấp đôi lên 3.282 lốp, nhưng thấp hơn nhiều so với kế hoạch tiêu thụ 50.000 lốp của Công ty trong năm 2020. Doanh thu khác dự báo chỉ giảm 5% nhờ doanh thu của lốp xe đạp và xe máy tăng.

- Giá bán bình quân của lốp bias và lốp radial cũng được dự báo giảm 2% do nhu cầu yếu.

- Tỷ suất lợi nhuận gộp dự báo tăng lên 15,7% từ 14,8% trong năm 2019 chủ yếu nhờ chi phí khấu hao giảm như đã đề cập ở trên. Do đó, lợi nhuận gộp sẽ giảm 5,9% xuống còn 537 tỷ đồng.

- Tỷ lệ chi phí bán hàng & quản lý/doanh thu sẽ tăng lên 6,3% từ 4,9% trong năm 2019 do chi phí bán hàng tăng trong bối cảnh cạnh tranh gay gắt hơn. Chi phí bán hàng & quản lý khi đó sẽ là 216 tỷ đồng (tăng 14,5%).

- Lỗ thuần từ HĐ tài chính sẽ giảm 20 tỷ đồng xuống 50 tỷ đồng do chi phí lãi vay giảm do DRC giảm đáng kể các khoản vay như đã đề cập ở trên.

- Tóm lại, lợi nhuận thuần giảm 13,1% xuống 218 tỷ đồng.

Từ dự báo lợi nhuận năm 2020 mới của chúng tôi, lợi nhuận thuần Q4/2020 ước tính là 75 tỷ đồng (giảm 6,5% so với cùng kỳ, tăng 22,3% so với quý trước). Tăng trưởng mạnh mẽ so với quý trước chủ yếu do chi phí khấu hao giảm, trong khi sụt giảm so với cùng kỳ do ảnh hưởng kéo dài của dịch COVID-19 lên nhu cầu và tác động một phần của sản lượng tiêu thụ giảm do lũ lụt bất ngờ ở miền Trung Việt Nam.

Dự báo mới năm 2021

Chúng tôi điều chỉnh giảm 3,6% dự báo lợi nhuận năm 2021 phản ánh dự báo triển vọng thận trọng của chúng tôi về cạnh tranh và sự gia tăng gần đây của giá cao su tự nhiên. Dự báo mới năm 2021 của chúng tôi có doanh thu thuần tăng trưởng 10,8% và lợi nhuận thuần tăng trưởng 32,4% nhờ sản lượng tiêu thụ tăng và chi phí khấu hao giảm mạnh. Các giả định chính như sau:

- Tăng trưởng doanh thu được hỗ trợ nhờ sản lượng tiêu thụ lốp radial và lốp bias tăng trưởng lần lượt là 15% và 10%. Điều này phản ánh nhu cầu phục hồi mạnh mẽ sau dịch COVID-19. Chúng tôi tin rằng chi phí khấu hao giảm sẽ giúp DRC giảm giá bán bình quân để nâng cao khả năng cạnh tranh; chúng tôi giả định giá bán bình quân của các sản phẩm này sẽ giảm 2%.

- Tỷ suất lợi nhuận gộp sẽ tăng lên 16,5% từ 15,7% trong năm 2020 do chi phí khấu hao giảm; thay vào đó, điều này sẽ được bù đắp phần nào do giá nguyên liệu đầu vào tăng mạnh.

- Tỷ lệ chi phí bán hàng & quản lý/doanh thu sẽ giảm xuống 5,9% từ 6,3% trong năm 2020 nhờ doanh thu hồi phục. Tuy nhiên, tỷ lệ này vẫn cao hơn mức 4,9% trong năm 2019 do cạnh tranh gia tăng. Theo đó, chi phí bán hàng & quản lý sẽ tăng nhẹ 3,8% lên 224 tỷ đồng.

- Lỗ thuần từ HĐ tài chính sẽ xuống 7 tỷ đồng do chi phí lãi vay giảm 9 tỷ đồng.

- Theo đó, lợi nhuận thuần sẽ tăng trưởng 34,1% lên 284 tỷ đồng

Đưa ra dự báo lần đầu năm 2022

Chúng tôi đưa ra dự báo lần đầu cho năm 2022, với doanh thu thuần là 4.018 tỷ đồng (tăng trưởng 5,8%) và lợi nhuận thuần là 296 tỷ đồng (tăng trưởng 7,6%).

- Chúng tôi dự báo doanh thu thuần dựa trên giả định về mức tăng trưởng sản lượng tiêu thụ vừa phải đối với các sản phẩm chủ lực của DRC. Trong đó, sản lượng tiêu thụ lốp radial được dự báo sẽ tăng trưởng 8%, trong khi sản lượng tiêu thụ lốp bias dự báo tăng trưởng khiêm tốn 5% do nhu cầu đang có xu hướng ưa thích lốp radial hơn.

- Tỷ suất lợi nhuận gộp cải thiện nhẹ lên 16,7% từ mức 16,5% trong năm 2021 nhờ hiệu suất hoạt động của các nhà máy được cải thiện. Trong khi đó, tỷ lệ chi phí quản lý và bán hàng/doanh thu ổn định ở mức 5,9%.

- Theo đó, lợi nhuận thuần tăng trưởng vừa phải 7,9% lên 311 tỷ đồng

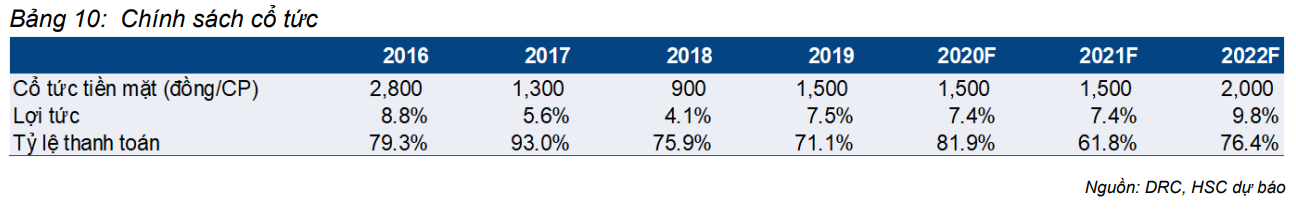

Chính sách cổ tức bằng tiền mặt lành mạnh

Với lợi nhuận và dòng tiền cải thiện, chúng tôi dự báo DRC sẽ tăng chi trả cổ tức bằng tiền mặt từ 1.500đ hiện tại lên 2.000đ trong năm 2022. Theo đó, tỷ suất cổ tức hấp dẫn là 7,4% và tỷ lệ chi trả khoảng 62-82%. Lưu ý, chính sách cổ tức tiền mặt có thể bị tạm dừng nếu DRC triển khai chương trình mở rộng công suất toàn diện. Tuy nhiên, trong trường hợp đó, việc chi trả cổ tức bằng tiền mặt giảm sẽ được bù đắp bằng tăng trưởng lợi nhuận cao hơn sau khi mở rộng công suất.

Định giá và khuyến nghị

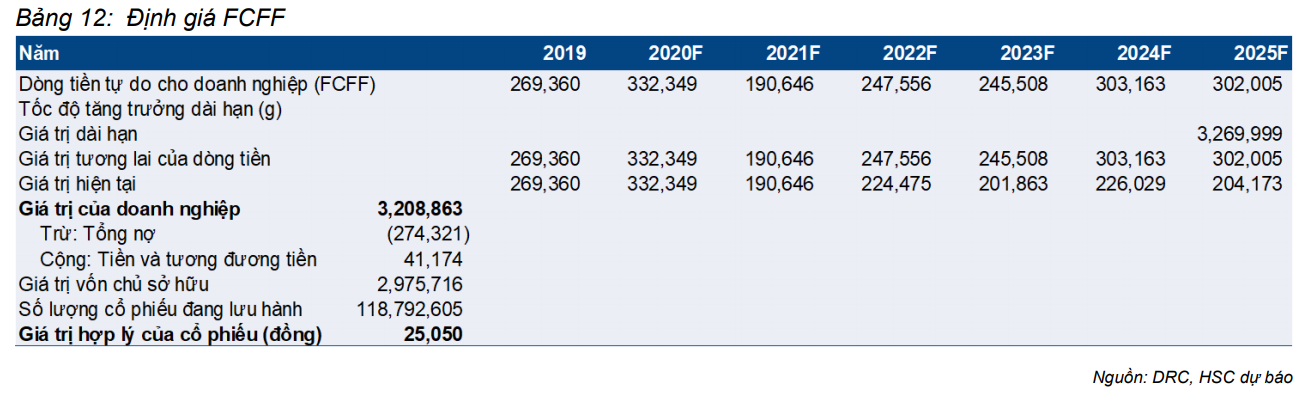

Với việc điều chỉnh dự báo lợi nhuận và thay đổi năm cơ sở định giá của mô hình DCF sang 2021, giá mục tiêu theo phương pháp DCF mới của chúng tôi là 25.050đ (tiềm năng tăng giá là 22,8%) tăng từ 24.273đ trước đó.

Tại giá mục tiêu mới, P/E dự phóng năm 2021 là 11,3 lần (hiện tại là 8,8 lần), vẫn thấp hơn 16,3% so với P/E dự phóng bình quân 3 năm là 13,5 lần.

Chúng tôi dự báo DRC sẽ là câu chuyện phục hồi lợi nhuận trong năm 2021. Nhu cầu tăng và giảm chi phí khấu hao đều đóng vai trò quan trọng. Ngoài ra, dòng tiền của Công ty đang cải thiện, nhờ giảm dư nợ. Tại thị giá hiện tại, DRC có tỷ suất cổ tức là 7,4%. Duy trì khuyến nghị Mua vào.

Giá mục tiêu theo phương pháp DCF của chúng tôi là 25.050đ, cao hơn một chút so với giá mục tiêu trước đó của chúng tôi là 24.273đ/cp. Sự khác biệt phản ánh việc điều chỉnh dự báo lợi nhuận của chúng tôi và thay đổi năm cơ sở định giá sang 2021.

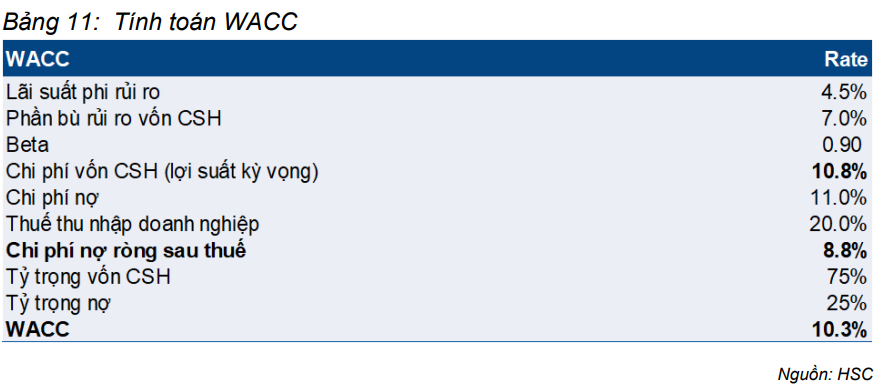

Tiềm năng tăng giá là 22,8% so với thị giá hiện tại. Định giá DCF của chúng tôi giả định chi phí vốn bình quân là 10,3% và tốc độ tăng trưởng dài hạn là 0,5%. Tại giá mục tiêu, P/E dự phóng năm 2021 là 11,3 lần và EV/EBITDA là 5,2 lần

Rủi ro đối với dự báo và giá mục tiêu của chúng tôi

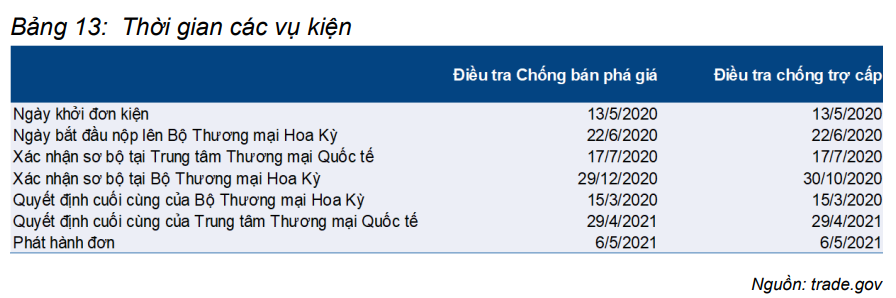

Lo ngại lớn nhất của chúng tôi là khả năng bị Mỹ áp thuế. Ngày 22/6/2020, Bộ Thương mại Hoa Kỳ đã công bố kết quả điều tra đối với sản phẩm lốp xe chở khách và xe tải nhẹ nhập khẩu từ Hàn Quốc, Đài Loan, Thái Lan và Việt Nam, bao gồm cả các cuộc điều tra chống bán phá giá và chống trợ cấp. Tiến trình và thông tin chi tiết được trình bày như sau:

(1) Cuộc điều tra Chống bán phá giá nhằm xác định liệu sản phẩm lốp xe chở khách và xe tải nhẹ từ 4 quốc gia này có bị bán phá giá vào thị trường Mỹ hay không.

(1) Cuộc điều tra Chống bán phá giá nhằm xác định liệu sản phẩm lốp xe chở khách và xe tải nhẹ từ 4 quốc gia này có bị bán phá giá vào thị trường Mỹ hay không.

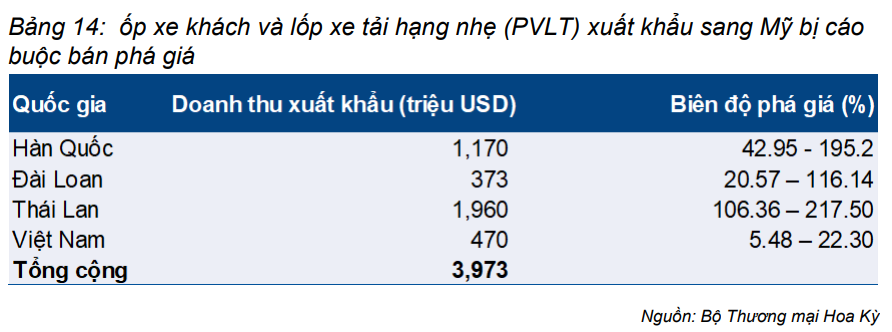

Kim ngạch xuất khẩu săm lốp từ 4 nước này sang Mỹ đạt xấp xỉ 4 tỷ USD trong năm 2019, trong đó một nửa là từ Thái Lan. Biên độ phá giá bị cáo buộc là cao nhất đối với Thái Lan và thấp nhất đối với Việt Nam.

(2) Điều tra chống trợ cấp đối với Việt Nam nhằm xác định liệu các nhà sản xuất lốp xe chở khách và xe tải nhẹ của Việt Nam có đang nhận các khoản trợ cấp không công bằng của chính phủ, bao gồm các khoản vay, giảm thuế và trợ cấp hay không.

(2) Điều tra chống trợ cấp đối với Việt Nam nhằm xác định liệu các nhà sản xuất lốp xe chở khách và xe tải nhẹ của Việt Nam có đang nhận các khoản trợ cấp không công bằng của chính phủ, bao gồm các khoản vay, giảm thuế và trợ cấp hay không.

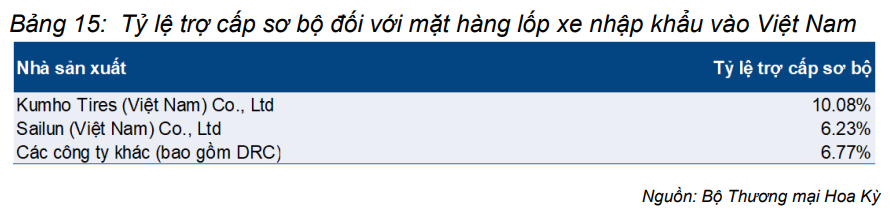

Vào ngày 4/11/2020, Bộ Thương mại Hoa Kỳ đã công bố xác định kết quả điều tra chống trợ cấp sơ bộ khẳng định cho lốp xe chở khách và xe tải nhẹ từ Việt Nam. Theo đó, các mức thuế sơ bộ từ 6,23% đến 10,08% sẽ được áp dụng đối với các nhà xuất khẩu lốp xe chở khách và xe tải nhẹ từ Việt Nam kể từ ngày công bố.

Đánh giá tác động của các cuộc điều tra hiện tại: Các cuộc điều tra hiện tại đối với việc nhập khẩu lốp xe du lich và xe tải nhẹ sẽ không ảnh hưởng đến DRC. Công ty không sản xuất lốp xe du lịch, đồng thời không xuất khẩu lốp xe tải nhẹ sang Mỹ.

Rủi ro mở rộng điều tra: Tuy nhiên, chúng tôi lo ngại rằng Mỹ có thể mở rộng phạm vi điều tra hiện tại đối với lốp xe chở khách và xe tải nhẹ sang các loại lốp khác, ví dụ như lốp xe tải và xe buýt, như đã từng thực hiện với Trung Quốc trong năm 2015-2016.

Các cuộc điều tra, nếu được tiến hành và xác nhận, sẽ ảnh hưởng đến lợi nhuận và triển vọng của DRC do doanh thu xuất khẩu lốp xe tải và xe buýt chiếm một tỷ trọng đáng kể trong tổng doanh thu thuần của DRC. Chỉ riêng lốp radial dành cho xe tải và xe buýt đã chiếm khoảng 33% tổng doanh thu của Công ty trong 9 tháng đầu năm 2020.

Kiểm ngiệm sức chịu đựng: Chúng tôi thực hiện kiểm ngiệm sức chịu đựng định giá của mình trong kịch bản tiêu cực với giả định tất cả doanh thu xuất khẩu sang Mỹ bị mất đi do bị áp thuế.

Doanh thu xuất khẩu sang Mỹ chiếm 36% sản lượng xuất khẩu, khoảng 16% tổng doanh thu thuần. Theo ước tính của chúng tôi, lợi nhuận thuần sẽ giảm là 50 tỷ đồng. Việc khấu trừ khoản này vào lợi nhuận thuần của DRC trong các năm dự báo làm giảm giá mục tiêu của chúng tôi xuống 20.625đ, cao hơn 1,1% so với thị giá hiện tại. Điều này củng cố khuyến nghị Mua vào của chúng tôi đối với DRC..

Bình luận gần đây

Nhận xét đang chờ phê duyệt 3 tháng trước

Tham gia thảo luận: